Это окончание. Начало здесь.

Новые тенденции медного рынка

Кроме вышеперечисленных драйверов роста спроса (обновление электрических сетей, крупные инфраструктурные проекты, электромобили, солнечные батареи, ветряки, системы хранения электроэнергии) нужно отметить ещё два относительно новых фактора.

Во-первых, Nikkei Asia отмечает, что цены на медь тянет вверх потребность в новых дата-центрах, необходимых для функционирования систем искусственного интеллекта.

Во-вторых, конфликт на Украине требует тонны патронов, гильзы для которых делают из латуни — сплава меди и цинка, кроме того, натовский стандартный 155-миллиметровый снаряд содержит полкило меди, а их отстреливают до 7000 в день.

Что же касается предложения, то хотя недавно цены на медь и снизились из-за определённых проблем на китайском рынке, но структурный дефицит этого металла вполне реален.

Агентство BMI прогнозирует, что глобальное потребление меди в 2024 году вырастет на 3,5% до 28 миллионов тонн, а к 2032 до 38 миллионов тонн — среднегодовой рост в 3,9%.

По данным Геологической службы США в 2023 году было произведено всего 22 миллиона тонн красного металла, так что если производство в этом году не увеличится, то нам грозит дефицит в 6 миллионов тонн.

Если производство меди в этом году не увеличится, то нам грозит дефицит в 6 миллионов тонн.

Разведанные запасы медной руды сокращаются

Инвестиционная компания Goehring & Rozencwajg утверждает: «Медеплавильная индустрия вплотную подходит к использованию самых низших сортов руды, а расширение добычи на существующих месторождениях более не является жизнеспособным подходом. Мы, вероятно, приближаемся к точке, где у компаний просто не будет возможностей для наращивания разведанных запасов».

Снижение качества руды означает, что для получения того же количества меди нужно переместить и переработать на миллионы тонн больше породы.

Это подтверждает и президент американского инвестиционного банка Stifel Financial Коул МакГилл: «Если посмотреть на содержание меди в руде у 20 ведущих добывающих компаний, то мы увидим, что с 2000 года оно снизилось на 15–20%».

Агентство Sprott вторит им: «Чили и Перу, ведущие производители меди, сталкиваются с забастовками и протестами, кроме того качество их руды снижается. В России, находящейся на 7 месте, тоже ожидается снижение производства. Несмотря на усилия горнодобывающих компаний по наращиванию объёмов многие аналитики предсказывают усиление дисбаланса спроса и предложения на рынке».

Новых качественных проектов недостаточно, а месторождения открывают всё реже. И это становится серьёзной проблемой.

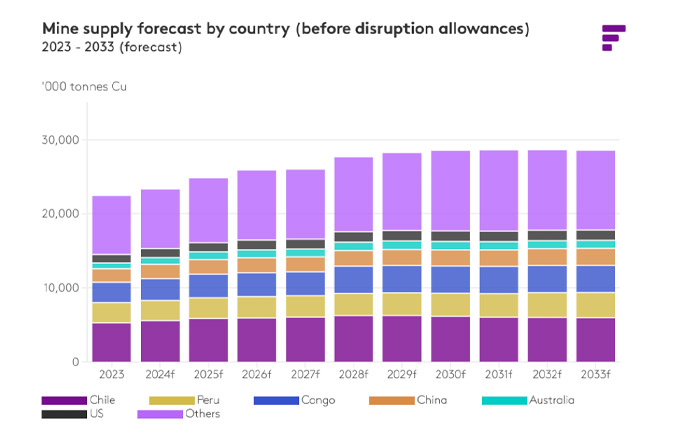

Прогноз добычи по странам Источник: Fastmarkets, ISGS

Ещё в 2020 году BHP, один из крупнейших производитель меди, оценивал снижение поставок рафинированной меди из-за ухудшения качества руды в 2 миллиона тонн к 2030 году, истощение же ресурсной базы отнимет ещё от 1,5 до 2,25 миллиона тонн к тому же сроку.

По данным Sprott, вложения в разведку медных месторождений и строительство рудников достигли своего максимума в 26,13 миллиарда USD в 2013, но с тех пор они сократились практически в половину до 14,42 миллиарда в 2022.

Как сообщает Bloomberg, с 2006 по 2016 производство меди росло на 3,5–4% в год, но после 2016, когда цены упали до 4 400 – 4 850 USD за тонну, годовой рост не превышает 1%.

Commodities Research Unit (CRU) предсказывает, что без новых инвестиций мировое производство меди может упасть к 2034 году до менее чем 12 миллионов тонн, что приведёт к дефициту, превышающему 15 миллионов тонн. Более 200 рудников закроются к 2035 году, а новых проектов для их замены явно недостаточно.

BHP, один из крупнейших производитель меди, оценивал снижение поставок рафинированной меди из-за ухудшения качества руды в 2 миллиона тонн к 2030 году.

Вопрос цены

Дефицит меди обсуждался в июле 2024 года на посвящённом инвестициям в сырьевые активы симпозиуме Rule во Флориде. Там Роберт Фридланд, основатель Ivanhoe Mines заявил, что цены на медь «совершенно недостаточны» для развития новых проектов. В интервью газете The Northern Miner он продолжил: «Мы видим, как кризис надвигается на физический рынок меди, и все молятся о более высоких ценах, которые бы позволили развиваться новым проектам».

Цена, стимулирующая строительство новых рудников, составляет не менее 11 000 USD за тонну. Фридланд считает, что мировой экономике необходимо в год находить 5-6 месторождений масштаба Kamoa-Kakula (третий по размеру в мире медный горно-обогатительный комбинат), чтобы обеспечить рост глобального ВВП на 3% в год в течении двух ближайших десятилетий.

Однако, несмотря на признание рынком огромной роли меди в экономике будущего и усиливающейся ограниченности предложения, анализ компании Crux Investor показывает, что цены на медь всё ещё ниже средних долгосрочных значений с поправкой на инфляцию.

Аналитики Citigroup и BMO Capital Markets считают, что текущие цены на медь могут превысить 10 000 USD за тонну уже в этом году.

Медь представляет собой привлекательную отрасль для инвестиций. Цены на неё должны расти на фоне растущего разрыва между спросом и предложением и того факта, что красный металл имеет первостепенную важность для развития современной энергетики, промышленности, транспорта и IT.

Роберт Фридланд, основатель Ivanhoe Mines.

Возможен ли медный суверенитет у России

России хорошо бы воспользоваться этой тенденцией. На данном этапе наша страна находится на 7 месте в мире по разведанным запасам, на 4-м по выплавке меди, на 7-м по её потреблению.

На «Норникель» приходится около 2% мирового производства меди, компания балансирует на границе первой десятки крупнейших производителей меди. Согласно отчёту за 2023 год, объём оценённых и выявленных запасов меди «Норникеля» составляет 22,875 миллиона тонн.

Это, конечно, не оппозиция Китаю, но некая база, на основе которой Россия могла бы построить свой медный суверенитет, учитывая большое количество медных месторождений, которые находятся, что называется, на низком старте.

Но тем не менее «Норникель» уже навострил медные лыжи в Китай, да и не только медные, учитывая планы компании открыть в Бахрейне завод по производству платины. Это, конечно, немного другая история, но, похоже, и на платиновом рынке суверенитета у нас поубавится.

«Проект позволит нам уйти от больших потерь, которые вызваны имеющимися сейчас трудностями с расчётами, отказами от поставок, скидками на наш металл, созданием товарных запасов», — так прокомментировал не линейное решение президент «Норникеля» Владимир Потанин.

На «Норникель» приходится около 2% мирового производства меди.

Медный концентрат в объёме около 2 млн тонн в год будет доставляться в Китай по Северному морскому пути. Что будет с чистой медью, произведённой на китайской площадке, пока не афишируется, но, скорее всего, она в Китае и останется.

Китай в 2023 году потребил 58% произведенной в мире меди, и, конечно, китайцы заинтересованы в том, чтобы весь медный концентра «Норникеля» переплавлялся на его территории.

Что касается российских интересов, то, по факту, мы выносим точку создания прибавочной стоимости в другую страну, снижаем доступность меди для отечественных потребителей и усиливаем позиции Китая и его способность влиять на медный рынок в мировом масштабе. Подтверждая опасения аналитиков из «Вуд Макензи». Медь действительно металл будущего, но пока наши перспективы на медном рынке выглядят неопределенными.

Игорь Кузнецов

По материалам mining.com, Fastmarkets