Металлурги – один из самых надёжных клиентов РЖД: пока отдельные грузы (например, строительные) буксовали на фоне пандемии, простоя производств из-за локдауна и общего снижения спроса, металлопродукция продолжала поставляться на внутренний и экспортный рынки.

Это подтверждают цифры. Металлопродукция стала одним из самых массовых экспортных грузов на сети РЖД по итогам 2021 года. По данным ж/д монополии, за отчётный период в экспортных направлениях было перевезено 29,6 млн тонн чёрных металлов. Это почти половина всей погрузки этой конъюнктуры грузов за год (66,4 млн тонн по итогам января-декабря 2021). Объёмы перевезённого чермета превысили показатели 2020 года на 4,3%. Аналогичную динамику продемонстрировали и другие металлургические грузы: железной и марганцевой руды было перевезено 119,7 млн тонн (+0,2%), лом чёрных металлов - 14,3 млн тонн (+14,4%).

Сегодня основные направления перевозок для металлургов – это российские пограничные переходы и порты, через которые идёт экспорт металла. У каждого холдинга есть свои приоритетные экспортные направления и большая сеть разветвлённых маршрутов для внутреннего потребления, рассказал «ПРО металл» президент Национального исследовательского центра «перевозки и инфраструктура» Павел Иванкин:

«Это и те заводы, которые потребляют металл, и определённые металлобазы, которые собирают лом чёрных металлов. Самое серьёзное направление на Юго-Восточной дороге между ГОКом и Новолипецким комбинатом. Это маршрут номер один среди металлургов. По объёму перевозок они бьют все рекорды и являются лидерами.

Все остальные зависят от экономической конъюнктуры, где есть спрос и предложение. Если нужна Европа, то все едут на Северо-Запад, если Юго-Восточная Азия, все едут на Дальний Восток. Устойчивыми направлениями являются маршруты между сырьевой базой и сами заводом, от производителя сырья до металлургического завода. А вот направления, связанные со сбытом, в основном зависят от рынка», - напоминает эксперт.

Несмотря на подорожание металлов на внешних рынках, в ближайшей перспективе в логистике российских металлургических корпораций может возникнуть перекос в объёмах экспорта и обеспечением внутреннего рынка. Его, говорят эксперты, спровоцирует введённая с 1 января 2022 года вывозная пошлина на металлопродукцию. Решение Правительства об её установке продиктовано желанием смягчить влияние внешней конъюнктуры на внутренний рынок, скорректировать цены и обеспечить сырьём отечественных производителей. Ставки вывозных таможенных сборов на лом и отходы чёрных металлов с января этого года составляют 5% (но не менее 100 евро за одну тонну).

Пока сложно сказать, сможет ли внутренний рынок обеспечить рост отгрузки и перевозки металлопродукции по ЖД, но цифры вселяют оптимизм: по итогам 2021 года внутренний спрос на чёрные металлы вырос на 3,4%, экспортные поставки – на 4,1%.

«В 2022 году ПГК ожидает сохранения роста погрузки черных металлов. В 1 квартале 2022 года объем их транспортировки может вырасти на 7-8% к этому же периоду прошлого года.

Ключевой вид вагонов, в котором перевозится это вид грузов, — полувагоны (свыше 90%).

Рост транспортировки будет происходить за счет внутренних отправок (60% от общего объема). Увеличение произойдет на фоне восстановления российской экономики и промышленного производства. На экспорт будет расти грузопоток в направлении стран Европы. Кроме того, с февраля начнут проявлять больший интерес страны АТР», - рассказала ПРОметалл начальник отдела оперативного маркетинга «Первой грузовой компании» (ПГК) Екатерина Агапова.

Обеспечить грузоотправителей заказами на металлургическую продукцию на внутреннем рынке в 2022–2025 гг. должны российские инфраструктурные проекты. В том числе модернизация Восточного полигона РЖД, строительство метро в крупных городских агломерациях, а также госзаказы в судостроении, возведение логистических и портовых терминалов, проекты в ТЭК.

Взять, к примеру, мегапроект «Роснефти» «Восток Ойл». Он должен консолидировать текущие месторождения в Красноярском крае и активировать освоение новых мест с более чем пятью месторождениями и ресурсами в 6 млрд т нефти. Директор по развитию бизнеса и консалтинговой практике Metals & Mining Intelligence Илья Коломеец оценил необходимые для реализации проекта объёмы металлопроката в более чем 1,5 млн тонн (трубы, арматура, металлоконструкции и пр.). Подобных проектов сегодня около семи.

Ещё одним фактором роста спроса на металлопродукцию на внутреннем рынке станет развитие городов-миллионников на Дальнем Востоке, куда и будут ориентированы ж/д отправки металлов. В основном спрос ожидается на арматуру и иных конструкционные элементы. На первом этапе строительства первого металлургического города-спутника планируют построить около 1 млн кв. м жилых и коммерческих помещений. А на протяжении всего времени реализации – около 3 млн кв. м. По оценке Metals & Mining Intelligence, проекту понадобится более 10 млн т металлопроката на первом этапе и около 30 млн т на всём горизонте.

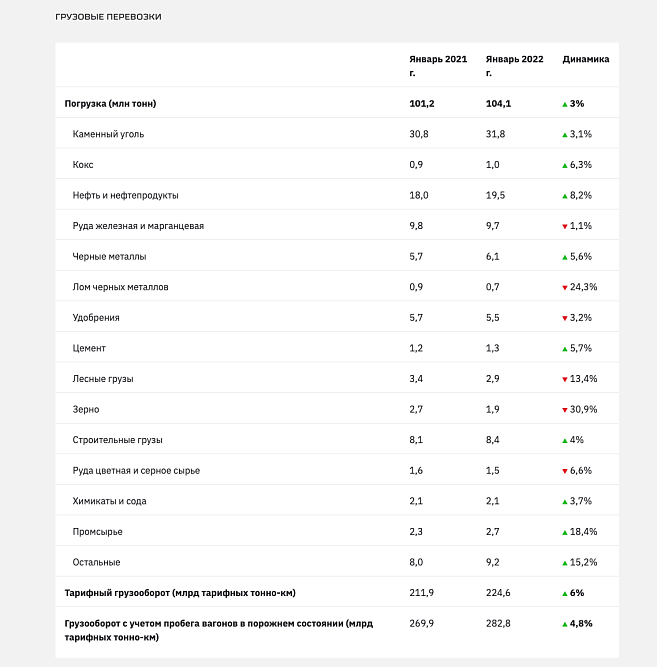

Итоги погрузки за январь 2022 уже достаточно репрезентативны: практически все металлургические грузы вышли в плюс. На сети РЖД выросла перевозка чёрных металлов (+5,6% к аналогичному периоду прошлого года). Это, правда, на 7% меньше, чем за тот же период 2019-го. Тем не менее, уже сейчас можно говорить о приближении объёмов перевозок к доковидным показателям.

По данным металлотрейдеров, выросли также отправки на РЖД метизов и стальных труб. Последние – практически по всему ассортименту, за исключением труб большого диаметра. Интересно, что экспорт металлопродукции вырос как в сторону Восточного полигона, так и Северо-Запада. Причем, по данным агентства «Аргус», поставщики металлолома в ЕС видят дальнейший рост, несмотря на увеличение логистических затрат.

В частности, из-за нехватки вагонов – как в РФ, так и за рубежом (с дефицитом парка под погрузку лома столкнулись в Германии).

Перевозки металлолома в первые три недели января порадовали приростом. Однако под конец месяца ушли в отрицательную зону: -24,3% к аналогичному периоду прошлого года. В красной зоне оказалась погрузка цветной руды – 1,5 млн т (-6,6%). Экспортёров железной руды январь тоже не порадовал: её отправлено меньше, чем за аналогичный период 2020 года – минус 1,1%.

Впрочем, эксперты говорят, что снижение погрузки железнорудных грузов – на тенденцию не тянет. По данным Reuters, в 2022 спрос будет расти, прежде всего, в КНР, где данная номенклатура в Даляне в конце января подорожала более чем на 7% по сравнению с началом месяца. Так что в перспективе руда может и улучшить свой показатель.

Правда, перевозки металлургических грузов на Восток отягощены негативными факторами. В первую очередь, инфраструктурными ограничениями сети РЖД и правилами доступа к ней.

«Среди проблем стоит отметить то факт, что у металлургов есть дискриминация перед угольщиками. На Восточный полигон угольщики заезжают проще, чем металлурги», - говорит Павел Иванкин.

Ещё одной препоной могут стать конвенционные запреты. В 2021 году КНР и Казахстан несколько раз вводила ограничения на приём грузов, то по причине противоковидных мер Китая, то из-за скопления вагонов на сети «Қазақстан темiр жолы» (КТЖ, национальный ж/д перевозчик Казахстана).

В некоторых случаях грузы принимали в меньших объёмах, чем обычно, в других – ограничения касались приёмки полувагонов, в то время как контейнеры спокойно пересекали погранпереходы. Но, как показывает практика, ничего незаменимого нет, в том числе и среди направлений, уверяет Павел Иванкин, и подчёркивает, что для металлургов есть альтернативы ЖД в перевозках своей продукции.

«Можно ехать в Китай через Северо-Западный и Азово-Черноморский бассейны. Было бы желание продать продукцию - и варианты находятся. Если металлурги попадают в определённые ограничения со стороны РЖД при отгрузке на Восточный полигон, естественно ищутся альтернативные варианты, и они находятся. Это если говорить про железную дорогу.

При этом надо понимать, что уровень переключения груза с железной дороги на автотранспорт тоже растёт.

Сегодня плечо автомобильной доставки по некоторым грузам достигает 3-4 тысяч километров. Конечно, есть определённые проблемы с дефицитом водителей. Не все желают ездить на такие расстояния. Но в любом случае металлурги ищут альтернативные пути, и здесь железнодорожникам надо при решении всех своих проблем, к этому прислушиваться. И относиться очень трепетно. Поскольку как только грузовладелец переключается на автомобильный транспорт, вернуть его назад очень сложно», - напоминает наш собеседник.

Позитивно на объёмах перевозок может сказаться контейнеризация металлургических грузов. Объём перевозок металлов в «ящиках» рос весь прошлый год: за 9 месяцев 2021-го по данным РЖД в сегменте чёрных металлов он увеличился на 23,1% (до 182,6 тыс. TEU), перевозка цветных выросла на 7,5% (до 114,7 тыс. TEU). Погрузка в контейнеры листовой стали, напротив, просела на фоне других номеклатур.

«В 2021 году "ТрансКонтейнер" снизил объемы перевозок листовой стали на 26%, до 25,3 тыс. ДФЭ. Перевозки черных металлов (в том числе листовой стали), металлических изделий и конструкций из металла увеличились на 2,8%, до 1 млн ДФЭ», - рассказал ПРОметалл представитель контейнерного оператора.

Такой способ перевозки привлекателен для грузовладельцев, во-первых, с точки зрения скорости обработки (погрузки/разгрузки контейнеров на станциях и в портах производятся быстрее, чем полувагонов и крытого подвижного состава), во-вторых, экономии. Согласно приведённым Федеральной антимонопольной службы (ФАС) цифрам, сейчас перевозка стали в контейнерах в расчёте на одну тонну обходится в среднем в 2,8 раза дешевле, чем в вагонах.

«Очень активно металлурги переключаются на «ящики». Это связано с высокой ставкой за пользование полувагонами, с тем, что на вагоны действует очень большое количество различных ограничений, в том числе и при движении по Восточному полигону.Кроме того, они доставляются быстрее и эффективнее, нежели отправки с использованием полувагонов», - заявляет господин Иванкин.

"Прогибать грузовладельцев, то есть металлургов под себя и говорить им, вы подстраивайтесь под нас, это как-то не совсем правильно"...

О планах наращивать контейнерные перевозки металлопродукции, в частности, рулонной стали, заявляли в «РМ-Рейл».

«Мы видим прирост объёма перевозок по рулонной стали. Рулонная сталь может возиться в контейнерах открытого типа в 20-футовом эквиваленте, внутри обычного 20-футового или 40-футового контейнера устанавливается специальное приспособление, и рулоны защищены от осадков», - заявлял Георгий Зобов, директор департамента стратегического развития и маркетинга «РМ Рейл».

Правда, перевозка в отдельных видах контейнеров вскоре может стать совсем невыгодной для металлургов. В середине января 2022 стало известно о том, что ФАС хочет скорректировать тариф на использование контейнеров-платформ, которые активно задействуют под доставку металлопродукции. Несмотря на то, что это пока всего лишь проект приказа антимонопольной службы, шума он наделал много.

Суть в том, что ФАС в документе «О внесении изменений в Прейскурант 10-01…» предложила отдельно тарифицировать стоимость перевозки по ЖД контейнера-платформы. Если тариф на ж/д перевозку 20-футового контейнера от станции Магнитогорск-грузовой до станции Новороссийск подрос с 33 525 рублей в 2021 до 37 519 руб. в 2022, то 20-футовая контейнер-платформа с 33 525 рублей должна – по предложениям ФАС – вырасти до 110 458 рублей.

Таким образом, к свежим экспортным пошлинам, росту ставок НДПИ, повышению общих тарифов РЖД могут прибавиться дополнительные транспортные расходы, которые и так, если верить данным Минпромторга, выросли в среднем на 10–25% автотранспортом и на 20–90% железной дорогой (металлурги винят в это рост арендных ставок на ж/д подвижной состав).

«В своё время были введены три класса, они как раз формировались, исходя из того, что сырьё, которое везётся для производства готовой продукции, идёт со скидкой, это первый класс. Та же руда, если едет с предприятий горнорудного комплекса на предприятия металлургической промышленности, имеет определённые преференции - скидка от 25 до 50% в зависимости от расстояния.

А вот уже на готовую продукцию тариф формируется исходя из того, что это окончательный продукт, предприятия на нём зарабатывают, там совершенно другая стоимость. Поэтому к третьему классу относится весь прокат чёрных металлов, вся готовая продукция. И там тариф уже в полтора раза выше базового. В итоге получается, что готовая продукция идёт с повышающим коэффициентом. А сырьё, которое получают металлурги, идёт с понижающим коэффициентом.

Таким образом, РЖД на круг получают усреднённую базовую ставку. И как бы сами затраты компенсируют, и распределяют нагрузку для металлургов. То есть на сырьё более дешёвый тариф, на готовую продукцию, более дорогой», - рассказывает Павел Иванкин.

Глава ассоциации «Русская сталь» (объединяет крупнейших производителей стали, включая Evraz, «Северсталь», ММК и НЛМК), владелец «Северстали» Алексей Мордашов и председатель набсовета Объединения вагоностроителей, а также первый заместитель гендиректора «Ростеха» Владимир Артяков пожаловались первому вице-премьеру Андрею Белоусову на планы ФАС. В «Русской стали» назвали дополнительное увеличение стоимости перевозки избыточным с учётом уже принятого решения по росту тарифа на перевозку грузов в контейнерах на 11,9% с начала 2022 года.

К слову, конкретно для «Северстали» повышение тарифов на перевозку специализированнными контейнерами-платформами может оказаться особенно болезненным. Осенью 2021 года компания Мордашова почти миллиард рублей в закупку парка собственных контейнеров-платформ, предназначенных для перевозки стали в рулонах. Компания, задействовав собственные мощности и экспертизу, а также возможности предприятий-партнёров, разработала технологию изготовления контейнеров открытого типа.

«Это решение отвечает контейнерной стратегии нашей компании, поскольку такой тип транспортировки обладает лучшей мобильностью и сниженной вероятностью повреждения груза.

При этом для контейнерных перевозок действуют тарифные преференции РЖД, что также соответствует критериям повышения эффективности процессов «Северстали», – заявлял тогда генеральный директор дивизиона «Северсталь Российская сталь» и ресурсных активов Евгений Виноградов, ещё не подозревая о пересмотре платы за пользование этим видом подвижного состава.

Вставлять палки в колёса (в прямом и переносном смысле) своих клиентов для РЖД – не выход, считают эксперты. В конечном счёте, как мы уже писали выше, они взаимозависимы.

«Железнодорожникам надо принимать те вводные, которые они получают от грузовладельцев и соответственно, под это подстраивать свою технологию. Если железнодорожники совместно с операторами смогут предложить какие-то новые технологические решения, и они будут востребованы рынком, то что-то сможет измениться. Но прогибать грузовладельцев, то есть металлургов под себя и говорить им, вы подстраивайтесь под нас, это как-то не совсем правильно», - резюмирует Павел Иванкин.